Повышение пенсионного возраста и подготовка очередной пенсионной реформы дают повод задуматься о том, что делать людям, которые не хотят работать до смерти. Это тем более актуально, что, судя по последним выступлениям чиновников, новая накопительная система будет носить добровольный характер. Проще говоря, копить себе на пенсию придется самостоятельно. Рассуждать о справедливости этого решения, тратить время на критику слишком частой смены «правил игры», которая подрывает доверие к системе, не слишком продуктивно. Гораздо полезнее провести ревизию инструментов, которые сегодня доступны для создания долгосрочных (в том числе и пенсионных) накоплений, оценить их достоинства и недостатки, понять, чего не хватает и как это можно было бы получить.

Что есть

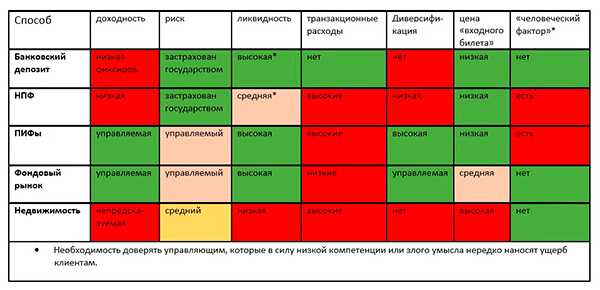

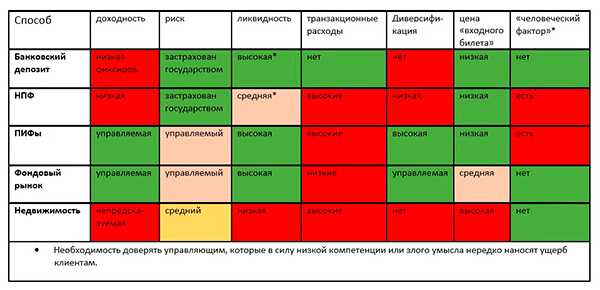

Копить можно по-разному, а для тех, кто получает «белую» зарплату, уже сейчас есть стимулирующие меры, позволяющие получать налоговый возврат, гарантирующий минимум 13% годовых, хотя и сумма, с которой можно получить этот возврат, ограничена 400 тыс. рублей в год. Для удобства можно представить наиболее распространенные способы создания долгосрочных накоплений в виде таблицы.

Пополняемые рублевые и валютные депозиты – самый простой и условно надежный способ копить деньги. Вот только опыт последних трех десятилетий показывает, что в долгосрочной перспективе накопить сумму, достаточную, чтобы прожить на нее 10-20 лет – задача далеко не банальная. Даже в Сбербанке на валютном депозите. И те, кто сомневается в том, что доллар в России обесценивается (не такими, конечно, темпами, как рубль), пусть вспомнят, что в середине 90-х на 200 долларов в месяц можно было жить не хуже, чем сейчас на 2000. Про надежность банков тоже говорить нечего. А система страхования вкладов (ССВ) имеет ограничения на планке, которая в разы (а то и на порядок) ниже сумм, достаточных для того, чтобы быть основным источником доходов в течение хотя бы десятка лет.

Отличие дополнительного пенсионного страхования в НПФ от банковского депозита (по крайней мере, сейчас) состоит в том, что деньги на банковский депозит кладет НПФ и берет за это комиссию на прокорм собственных сотрудников. Правда, есть на этом торте очень привлекательная вишенка – налоговый возврат, который могут оформить те, кто получает «белую» зарплату. Вот только этот налоговый возврат придется опять уплатить государству, если счет в НПФ закрывать досрочно – до выхода на пенсию. Как показывает практика, те, кто закрыли свои счета в НПФ в феврале 2014 года, сумели уберечь от последующего обесценения (в результате обвала рубля) лишь часть средств: НПФ перечислял деньги около месяца, да еще пара месяцев ушла на общение с налоговой. Так что в НПФ можно лет за 20-30 скопить и 10, и 20 миллионов рублей. Вопрос лишь в том, что на них можно будет купить через 20-30 лет. И да, выбирая НПФ, лучше удостовериться, что он является участником системы страхования, аналогичной банковской ССВ.

Пик популярности паевых инвестиционных фондов (ПИФ) пришелся на 2008 год, однако обвал фондового рынка разорил несколько управляющих компаний и значительно остудил пыл инвесторов. Очевидное преимущество ПИФов, как и других форм коллективных инвестиций – дешевый доступ к диверсифицированному портфелю, сформировать который самостоятельно для человека со средним уровнем доходов – задача практически нереальная. Кроме того, у ПИФов есть целый ряд недостатков, которые могут это преимущество перевесить. Во-первых, услуги управляющих стоят недешево, и свои 3% от суммы чистых активов они получают вне зависимости от того, что они там науправляли. И когда паи растут в цене по 20-30% в год, на эти 3% можно закрыть глаза. А когда обесцениваются на 50%? Во-вторых, управляющие компании – штука менее надежная и устойчивая, чем банки. Деятельность их регулируется и регламентируется довольно сильно, но случаи потерь из-за низкой компетентности (а иногда и порядочности) управляющих известны. Особенно это относится к фондам активного управления. Этот тот самый «человеческий фактор» в таблице, из-за которого в 2008 году начался массовый переток инвесторов из ПИФов на биржу.

Самостоятельное формирование инвестиционного портфеля сегодня далеко не редкость. «Физики» стали серьезной силой на фондовом рынке. Дополнительным стимулом стало введение индивидуальных инвестиционных счетов (ИИС), которые дают право на налоговый вычет в случае, если деньги на этом счете. Инвестировать можно в акции, облигации, привязанные к биржевым товарам и фондовым индексам деривативы. Спектр весьма широк, однако от соблазна «поиграться», поспекулировать мало кто удерживается, и для большинства эти игры заканчиваются плохо. Кроме того, у российского фондового рынка очевидный перекос в сторону сырьевого сектора, а вкладывать в нефтяные компании в долгосрочной перспективе может оказаться не самой разумной долгосрочной стратегией. Кроме того, самостоятельно сформировать диверсифицированный портфель можно, только покупая производные финансовые инструменты, для работы с которыми требуются хотя бы минимальные знания. Да и то, регулярное пополнение этого портфеля небольшими суммами – задача сложная, поскольку минимальные биржевые лоты могут превышать суммы, которые человек готов откладывать ежемесячно.

Наконец, недвижимость, инвестиции в которую абсолютное большинство населения считает самым надежным пенсионным капиталом. Накопить даже на скромную «однушку», откладывая по 15-20 тысяч рублей в месяц, может не получиться даже к пенсии. Можно взять ипотечный кредит, купить квартиру, сдать ее, а разницу между арендной платой и выплатами по ипотеке считать своими пенсионными отчислениями. Но гарантий того, что стоимость недвижимости и арендная плата будут расти, нет. Кроме того, быстро продать квартиру без потерь в случае крайней необходимости весьма затруднительно. Иными словами, ликвидность и диверсификация таких инвестиций наихудшие из всего, что тут рассматривалось.

Чего не хватает

Вернемся к тому, с чего начинали – очередной пенсионной реформе, главным результатом которой станет еще один удар по доверию граждан и к пенсионной системе, и к государству, которое слишком часто меняет правила игры, причем всегда – в свою пользу. Слабость институтов, особенно института частной собственности в России, помноженная на длительный срок пенсионных накоплений, делает их слишком подверженными системному страновому риску. Конфискация пенсионных накоплений, которую государство практикует с 2014 года, этот тезис только подтверждает. А многочисленные случаи отъема собственности в пользу госкомпаний (достаточно вспомнить историю Башнефти) распространяет эти риски не только на пенсионные накопления, но и на любые инвестиции. Так что какую-то (а то и большую) часть долгосрочных инвестиций имеет смысл формировать в иностранных (а еще лучше международных) активах, в странах с, мягко говоря, более стабильной политической и законодательной системой. Люди обеспеченные, те, у кого есть несколько свободных миллионов долларов или евро, так и делают, создавая себе «запасные аэродромы». Однако «входной билет» на западные рынки слишком высок для основной массы российского населения. Спасением могли бы стать коллективные инвестиции, если бы удалось избавить их от присущих им сейчас недостатков – проблемы доверия к управляющим и высоких операционных расходов, съедающих изрядную часть дохода от инвестиций, а иногда и залезающих в «тело» капитала.

Еще один момент. Все рассмотренные в таблице способы обеспечить себе не нищую старость, за исключением инвестиций в недвижимость – истории про накопление денег. Между тем, предсказать сегодня (особенно живя в России), сколько через 20-30 лет будет стоить мешок картошки, или боты «прощай молодость», или бутылка односолодового «скоча» двадцатилетней выдержки едва ли кто-то возьмется. А если и возьмется, то исключительно в надежде на то, что за 20-30 лет этот прогноз забудется. Вот, например, сто тысяч рублей в месяц – хорошая пенсия или плохая? В 1988 году это была фантастическая сумма. Даже не скопить, а заработать 100 000 тогда за всю свою трудовую карьеру было практически невозможно. А всего через 10 лет, в 1998 году, на момент начала деноминации 100 000 превратились в скромные 20 долларов, которых было не всегда достаточно на оплату коммунальных услуг (квартплата, электричество, телефон). После деноминации 20 долларов превратились в 20 000 – снова большая (но не фантастическая) сумма, сопоставимая со стоимостью скромной квартиры в то время. Еще через 10 лет, в начале 2008 года, 100 000 рублей можно было поменять на 4000 долларов, а самая дешевая квартира в Москве стоила в 25 раз дороже. Сегодня 100 000 – это примерно 1600 долларов. Для пенсии сумма хорошая, но что эта сумма будет собой представлять в 2028 году?

Поэтому планировать ожидаемый размер пенсии в деньгах для тех, кому туда через 20-30 лет, — бессмысленно. Можно, конечно, инвестируя, ориентироваться на то, чтобы доходность была выше инфляции. Но те, кто ведет семейный бюджет, знают, что официальные цифры инфляции совершенно не отражают того, как растет сумма чека на регулярный набор покупок или размер коммунальных платежей.

Гораздо разумнее было бы сначала продумать примерную структуру пенсионных расходов, а после предложить ликвидные финансовые инструменты, привязанные к тем или иным расходам. Отраслевые индексы тут не подходят, поскольку динамика акций компаний того или иного сектора может совершенно не совпадать с динамикой цен на их основную продукцию. Еще Джим Роджерс в свое время вывел правило: если вы прогнозируете рост цен на нефть, нет смысла покупать акции нефтяных компаний, надо покупать нефть. Человеку, который выходит на пенсию, нужно как минимум обеспечить себе крышу над головой, продовольствие, воду, электричество, коммунальные услуги, транспорт, одежду, медицинскую страховку, а также иметь некоторую сумму, которую можно тратить по своему усмотрению. Существующее на сегодняшний день законодательство в ряде случаев позволяет создавать финансовые инструменты, привязанные к базовым потребностям.

Как получить недостающее

Вопрос в том, можно ли создать структуру, которая предложит конкурентоспособные и достаточно защищенные инструменты, лишенные недостатков существующих способов накопления, снимающих или снижающих до приемлемого уровня существующие риски.

Модернизация института коллективных инвестиций за счет блокчейн-технологий уже стала бы серьезным прорывом. Блокчейн — готовый реестр, и его использование в этом качестве резко снизит операционные издержки и снимет проблему доверия к реестродержателю. Распределенный реестр делает ненужными расходы на содержание спецдепозитария с многочисленным персоналом, арендой помещения, серверами, которые необходимо защищать от хакеров или вороватых сотрудников. Как показывает практика, единственный способ решить проблему воровства и коррупции – исключение человека из процесса принятия решений. Это относится не только к процессу инвестирования.

Токенизация (или, если угодно назвать это модным словом «цифровизация») активов не только открывает широкий спектр возможностей в создании новых финансовых инструментов, но и превращает держателей паев (токенов) в майнеров, верифицирующих сделки с ними и обеспечивающих их оборот и регулярный клиринг. Эта система делает рентабельными микроинвестиции и открывает для инвесторов широкие возможности для диверсификации своих портфелей. Система, в которой продуктом блокчейн-технологий является не криптовалюты, а цифровая форма традиционных инструментов (акций, облигаций, фьючерсов, опционов, других производных финансовых инструментов) снимает противоречия с действующим в большинстве стран (включая Россию) законодательством и позволяет действовать в легальном поле.

Наконец, децентрализованная торговая площадка, позволяющая прямой обмен токенами, снимает проблему уязвимости централизованных биржевых серверов перед хакерскими атаками и еще сильнее снижает транзакционные издержки.

Фото: 16.05.2018. Cryptocurrency Ethereum. Klaus Ohlenschläger/DPA/TASS

Скорбь по советской пенсии: бессмысленная и беспощадная // СЕРГЕЙ БОГДАНОВ

Скорбь по советской пенсии: бессмысленная и беспощадная // СЕРГЕЙ БОГДАНОВ В России повысят пенсионный возраст // АЛЕКСАНДР РЫКЛИН

В России повысят пенсионный возраст // АЛЕКСАНДР РЫКЛИН Похороны бесплатного образования // ЕЖЕДНЕВНЫЙ ЖУРНАЛ

Похороны бесплатного образования // ЕЖЕДНЕВНЫЙ ЖУРНАЛ За себя и за того парня // МАКСИМ БЛАНТ

За себя и за того парня // МАКСИМ БЛАНТ Пенсионная стратегия без стратегии // ВЛАДИМИР ВОЛКОВ

Пенсионная стратегия без стратегии // ВЛАДИМИР ВОЛКОВ Присядем перед дорожкой // ГЕОРГИЙ САТАРОВ

Присядем перед дорожкой // ГЕОРГИЙ САТАРОВ Недорогое удовольствие-2.

Недорогое удовольствие-2.  Недорогое удовольствие // АЛЕКСЕЙ КУЗНЕЦОВ

Недорогое удовольствие // АЛЕКСЕЙ КУЗНЕЦОВ Церковь и горькое лекарство авторитаризма. Часть 2 // ПЕТР БАРСОВ

Церковь и горькое лекарство авторитаризма. Часть 2 // ПЕТР БАРСОВ Церковь и горькое лекарство авторитаризма. Часть 1 // ПЕТР БАРСОВ

Церковь и горькое лекарство авторитаризма. Часть 1 // ПЕТР БАРСОВ